互联网贷款再迎新规

部分银行网贷业务存问题

三类银行网贷业务迎新规

近日,金融监管总局下发了《关于进一步规范股份制银行等三类银行互联网贷款业务的通知》,要求股份制银行、城商行、民营银行三类银行进一步规范互联网贷款业务,并对指标设定、自主管理能力、合作机构约束、消费者权益保护等提出新的要求。

早在2020年7月17日,原银保监会发布《商业银行互联网贷款管理暂行办法》,从风险管理体系、贷款合作机构准入等方面对银行互联网贷款业务提出明确要求。2021年2月20日,原银保监会补充发布《关于进一步规范商业银行互联网贷款业务的通知》,对银行互联网联合贷款内容作出了限制,要求单笔贷款中合作方出资比例不得低于30%;联合贷款业务整体余额不得超过本行全部贷款余额的50%,并规定银行在过渡期内整改完毕。

今年2月,金融监管总局曾向主要银行下发了《关于商业银行互联网贷款业务检查发展主要问题的通报》,称近期对部分银行机构开展现场检查时,仍发现了一些需要关注的问题,主要涵盖六方面:经营管控方面、“五个自主”方面、授信管理方面、模型管理方面、合作机构管理方面和消费者权益保护方面。

为何还要发布《通知》?

金融监管总局在文件中表示:“部分银行在互联网贷款业务的发展模式、风险管理、消费者权益保护等方面仍存在一系列问题。”

为此,《通知》提出三大方面共10条意见:树立稳健经营理念,健全业务治理体系;坚持全流程管理,提升自主风控能力;加强合作机构管理,保护消费者合法权益。

博通咨询金融行业资深分析师王蓬博表示,相对大型银行来说,三类银行对互联网贷款的需求更强,相关“踩红线”的情况概率更大,因此也有必要优先针对此类银行进行重点监管与自查。

汉坤律师事务所一川研究团队研究员权威看来,《通知》的直接发文对象虽然是三类银行,中信百信直销银行参照执行,但参照此前监管经验,境内外资银行、外国银行分行、消费金融公司、汽车金融公司、信托公司的互联网贷款业务也大概率需要“参照适用”,而助贷机构、融担公司与保险公司等合作机构也将依赖于配合资金方的要求而在一定程度上“间接适用”。

鼓励银行“五自主”减少依赖性

不断拓宽自营渠道

近年来,一些获客能力较强的合作机构在业务模式中处于强势地位,中小银行为扩大贷款规模“被迫”与第三方合作,沦为“资金通道”。

如何改变这种状况?

《通知》要求,在树立稳健经营理念,健全业务治理体系方面,三类银行董事会和管理层要审慎评估市场环境、状况和发展前景,制定与本行相适应的规划,不过度依赖合作机构获客引流,避免过度依赖单一类别的互联网贷款业务或单一合作机构。

同时,要坚持全流程管理,提升自主风控能力。《通知》强调,三类银行要坚持自主经营,切实提升数据获取、合同签订、授信审批、资金发放、品牌管理等环节的自主管理能力。支持鼓励各行不断拓宽自营渠道,提升获客效率,提升对客户的直接服务能力。

“《通知》首次提及支持鼓励银行‘不断拓宽自营渠道,提升对客户的直接服务能力’,这是强调银行自主经营的体现。”权威分析认为,《通知》要求“切实提升数据获取、合同签订、授信审批、资金发放、品牌管理等环节的自主管理能力”(即“五自主”),这样一方面可以避免过度依赖合作机构,另一方面与《个人贷款管理办法》要求的“商业银行自主核实借款人真实意思表示”等思路一脉相承,银行自身展业能力和自营渠道的建设和完善可能是未来趋势。

约束合作机构不当收费行为

已有3家银行因业务违规被罚

由于当前部分银行严重依赖第三方合作机构获客,忽略合作方收费情况及客户综合融资成本的评估,部分助贷机构直接向借款人收取违规收取费用、捆绑销售等,导致借款人利益受损。此外,助贷业务中部分互联网平台对贷款人的信息安全保护不到位,滥用客户信用信息,违规催收等严重侵害客户权益的事件频发。

《通知》强调要加强合作机构管理,保护消费者合法权益

首先,细化贷款合作管理要求,督促各类合作机构遵守互联网贷款和消费者权益保护方面的监管要求,完善准入和退出机制。

其次,严格审查担保增信机构,要将代偿赔付前的逾期贷款形成率、客户综合融资成本等情况作为担保增信类合作机构的重要评价标准,对上述指标明显偏高的担保增信合作机构,及时采取压降合作规模、终止业务合作等措施。

再次,要求三类银行切实承担金融消费者权益保护主体责任,向借款人充分披露互联网贷款的实际年利率、年化综合融资成本等信息。对于有合作机构参与的互联网贷款业务,要明确告知消费者实际息费收取规则及收取方等信息。要加强与合作机构的平等协商,约束合作机构不当收费行为,有效降低客户实际承担的综合融资成本。

最后,加强催收管理,对客户投诉集中或上升较快的催收合作机构,要加大检查频次,积极运用科技手段提高对委托催收作业的检查质效。对存在违法违规问题的合作机构和相关人员,通过督促扣减人员绩效、压降合作规模、停止合作等手段严厉惩戒。

一川研究员李珣表示,息费收取规则透明度关乎消费者的知情权。《通知》更加明确披露对客收费的构成,并且倾向于前端披露,以便满足“充分披露”“明确告知”的要求,这也是保护消费者合法权益的重要环节。

记者注意到,在新规发布的同时,监管部门也加大了对违法违规行为的处罚力度。今年以来,已经至少有3家银行因涉及互联网贷款业务违规被罚。

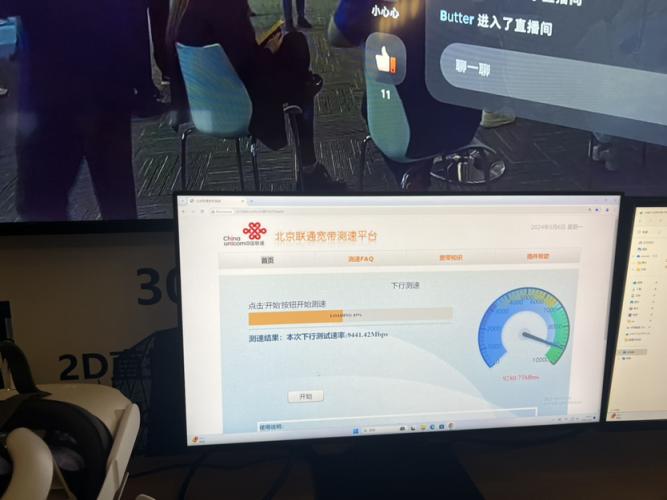

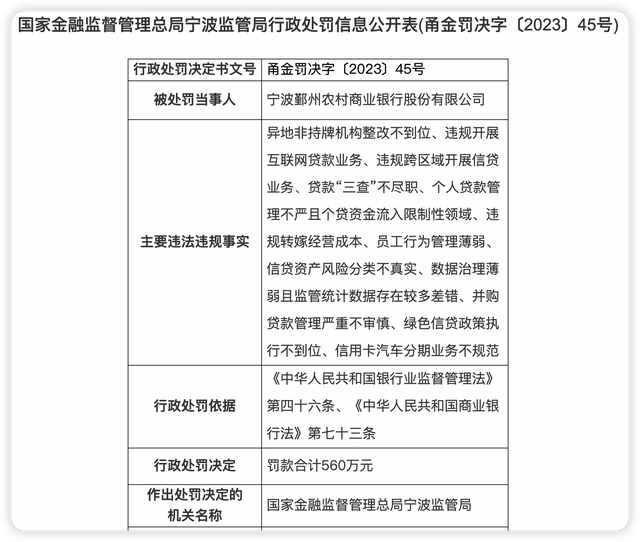

4月15日,金融监管总局昌吉监管分局公布对上海浦东发展银行昌吉支行的罚单,因互联网贷款贷后管理不到位等违法违规行为,该行被罚款60万元。而在1月,宁波鄞州农村商业银行和东营银行也分别被罚560万元和40万元,其中违法违规行为涉及违规开展互联网贷款业务、互联网贷款管理不审慎等。

王蓬博认为,未来监管工作应优先对需求旺盛且违规风险较高的银行进行重点监管与自查,重点关注零售银行与数字化银行在拓展业务、融合新场景过程中的合规风险,加大处罚力度。同时,引导银行运用先进技术提升自查与风控能力。

来源:中国消费者报

流程编辑:U032

如遇作品内容、版权等问题,请在相关文章刊发之日起30日内与本网联系。版权侵权联系电话:010-85202353